既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?

精选 专业保险测评 学霸说保险 一天前

让你省心省钱的保险公众号

随着经济条件和知识水平的提高,学姐发现越来越多的人开始重视理财险了。

毕竟,比收益,传统的低风险理财产品都没有那么持久耐撕;比安全,各种股债基都做不到长达几十年的4%复利。

如今,预定利率4.025%的年金时代已经过去。

幸好,不少保险公司另辟蹊径,将增额终身寿险既能理财又能保障的现金流规划工具。

今天学姐就给大家好好科普增额终身寿险~

本文重点

增额终身寿险是什么?要注意的点有哪些?

增额终身寿险是怎么实现理财功能的?

热门终身寿险产品大PK!哪款值得买?

增额终身寿险是什么?要注意的点有哪些?

寿险我们都知道,赔偿责任很简单,身故/全残,就能提供一笔赔偿金。

根据保障期限不同,可以分为定期寿险和终身寿险。两者的区别如下:

定期寿险偏保障,终身寿险偏理财or传承,两者的定位和功用不太一样。

至于买终身和定期的事,这其实也不用纠结。

在保障没做全的情况下,定期寿险的价格更便宜,更适合普通家庭。

终身寿险更适合有投资需求的中产阶级家庭,解决财富传承、未来养老或子女教育问题。

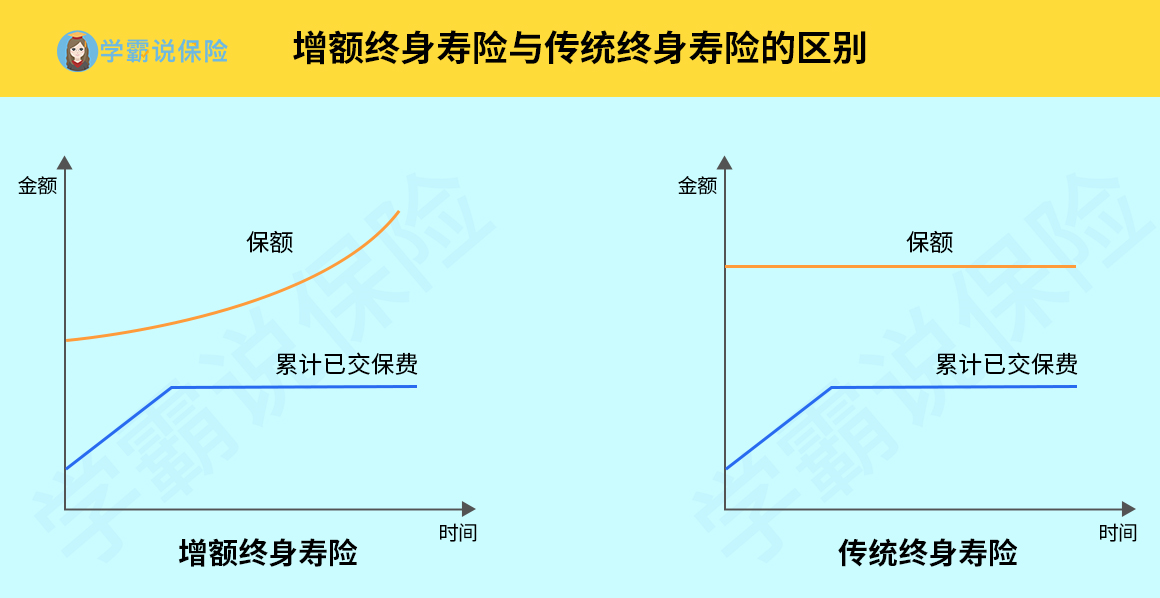

而终身寿险又可以分为:定额终身寿险和增额终身寿险。

两者的区别在于:

定额终身寿险的保额是固定的,无论什么时候出险,本身买多少保额,身故/全残就赔多少钱,杠杆率会更高。

增额终身寿险是我们今天文章的主角,它的保额是会增长的,活得越久,身价越高。

增额终身寿险的前期保障功能基本可以忽略,不过到一段时间后,增额终身寿险的保额会超过定额终身寿。

那么问题来了。

增额终身寿险又是怎么实现养老或者教育资金储备的功能呢?

增额终身寿险是怎么实现理财功能的?

增额终身寿险本质上就是一笔以一定利率进行利滚利的「储蓄款」。

每一款增额终身寿险,背后都会有收益计算。

被保人能活多久,保障时间就有多久,这份保险的价值也一直在利滚利。

那么很多人就要问了,既然是寿险,是不是得等身故之后才能拿到这份保险的收益吗?

错!实际上,增额终身寿险有两种领取方式:

微信扫一扫上方二维码阅读全文

公众号文章精选

/ 时间就该用在有价值的事情上 /

购买前

树立保险观念

投保规划 | 不同年龄段如何规划保险?

投保原则 | 必须知道的科学投保五大原则!

投保原则 | 这样的投保原则才正确!

保费返还 | 挑返还型还是消费型,哪个更好?

服务对比 | 从保险公司投诉率,看服务好不好!

产品匹配 | 买保险都在同一家公司好不好?

购买渠道 | 线上购买和线下购买,哪个更放心?

保险合同 | 教你辨别保险合同的那些坑!

高性价比方案推荐

保险方案 | 2019高性价比保险方案推荐!

购买中

保险购买技巧

缴费年限 | 缴费年限怎么选才不会亏?

健康告知 | 投保时,健康告知有什么小技巧?

保费豁免 | 保费豁免好不好,买保险的时候一定要选吗?

受益人 | 如何指定保险受益人?

保额规划 | 保额要买多少才合适?

轻症选择 | 重疾险的轻症数量是不是越多越好?

多次赔付 | 重大疾病险多次赔付比单次的更划算吗?

购买后

买保险后的注意事项

保险理赔 | 理赔案件发生后,应该如何去理赔?

理赔资料 | 理赔资料一般有哪些,有什么要注意的细节?

续保缴费 | 保费忘记交,保单状态会失效吗?

保单管理 | 保单自已管理,理赔时,家人不知道咋办?

理赔纠纷 | 出现理赔纠纷的正确操作流程!

保险退保 | 保险退保时要留意哪些细节?

还有实用小工具哦!

智能筛选

按疾病智能匹配

智能筛选

按疾病智能匹配 海量专家推荐

10秒钟轻松找保险

海量专家推荐

10秒钟轻松找保险 学霸说保险精选

全网性价比精选

学霸说保险精选

全网性价比精选 VIP方案定制

一对一专业服务

VIP方案定制

一对一专业服务

学霸说保险

学霸说保险 智能筛选

智能筛选

海量专家推荐

海量专家推荐

学霸说保险精选

学霸说保险精选

VIP方案定制

VIP方案定制