买保险之前,一定要先搞清楚这些关键知识点!

精选 专业保险测评 学霸说保险 一天前

让你省心省钱的保险公众号

很多人买保险时都担心被业务员欺骗,那怎么避免呢?

没错!就是让自己有一定的保险知识储备。搞懂一些保险的关键知识点,你就能在复杂的保险合同里,摸清某份保险哪些人不适合买、什么情况买了不赔...等等。

今天测评君就为大家奉上这份非常全面的保险知识秘笈,帮助大家快速读懂保险合同、识别隐藏条款!

文末有精彩盘点,不要离开!

文章大纲:

这些保险知识点你必须先搞清楚

怎么鉴别保险合同是否真的好

看到这样的内容,这份保险一定不能买!

这些保险才是真正值得买的!

一、这些保险知识点你必须先搞清楚

1、什么是保险人和投保人?

先来说下保险人和投保人,买保险就像买东西一样,有买家和卖家,那么买家就是我们,卖家就是保险公司,我们就是被称为投保人,卖家就是被称为保险人。那么保险人呢也就是保险公司。

保险公司又称“承保人”,是指与投保人订立保险合同,并承担赔偿或者给付保险金责任的保险公司。

而投保人就是我们买家(交钱的那个人),有按照保险合同支付保险费义务。

2、什么是被保险人和受益人?

说完保险人和投保人我们来说下被保险人和受益人,东西呢可以给自己买,也可以给家人买,如果你是给家人买,那么家人就是称为被保险人。如果被保人出事了,那么能够领取保险金的那个人就叫受益人。

假设被保险人非常不幸身故了,那么能够领取保险金的人就叫受益人。

如果被保险人还活着,无论是病了、残了,保险金都得赔给被保险人本人,被保险人本人就是受益人。

我们在购买寿险的时候,受益人可以选择法定或者指定,这两者分别指的是谁,应该怎么选择呢?

法定受益人

受益人法定,也就是让法定继承人作为受益人。《继承法》对法定继承人的规定是这样的:

第十条 遗产按照下列顺序继承:

第一顺序:配偶、子女、父母。

第二顺序:兄弟姐妹、祖父母、外祖父母。

继承开始后,由第一顺序继承人继承,第二顺序继承人不继承。没有第一顺序继承人继承的,由第二顺序继承人继承。

指定受益人

被保人和投保人可以指定受益人,而且还可以指定受益的顺序和受益的份额,指定的受益人可以是一个也可以是多个!

3、解释合同的几个重要时间点

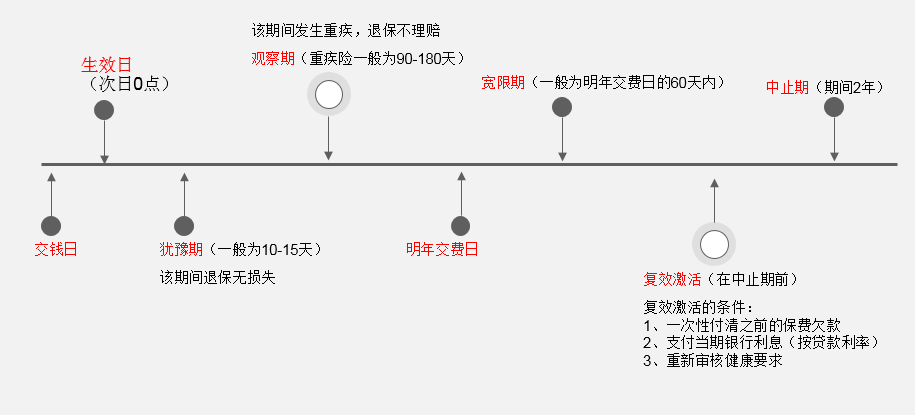

买保险交完钱,保单要隔一天生效,然后开始进入犹豫期:

犹豫期一般是10到15天,(这段时间内后悔买了这份保险,那么退保最多损失10/20块钱工本费)

接下来到观察期,观察期也叫等待期(险种不一样,观察期时间也是不一样的,医疗险30天,重疾险90-180天等,观察期出现合同约定的事故保险公司通常是不赔钱的)

然后到了第二年交费日,如果没有交费,那么保单就会进入宽限期,宽限期内保单还依然有保障,(宽限期有60天,60天内补缴保险费,保单是没有任何影响的)

如果超过60天没有交费,那么保单进入中止期,中止期间保单相当于失效了,不保障,但是还没有真正的失效,如果2年内再补交保险费那么保单就能起死回生,也叫复效激活保单。

如果2年内没有补交保险费,那么保单就进入终止期了,没有用了也不能复活了!

4、详细解答:医保报销最常被忽略的4个细节!

1)医保定点医院

原则上只要是医保定点医院都可以报销。但由于政府提倡分级就诊,不浪费医疗资源。如果去的医院级别越高,医保报销的金额就会越少。

所以如果不是太大的问题,可以去附近一级医院就医,报销比例更高,没必要去三甲医院占用资源。

2)社保内用药

医保有三大目录限制, “药品、诊疗、服务设施” 三大目录,医疗费用在目录内才能报销。而很多特效药、高新技术检查、VIP 病房等是无法报销的。

此外如骨髓移植、结果为阳性的核磁共振等耗资较大的检查或治疗项目均不在医保报销范围内。

3)免赔额、最高赔付限制

在免赔额(也就是起付线)以下是不报销的,一般来说,医院等级越高起付线就越高,能报销的费用就越少。

还有一个最高赔付额上限,超过需自付,比如广州的居民医保,三级医院免赔额 500 元,最高赔付 23 万/年。

4)报销比例限制

医保基本上没有 100% 报销的,例如广州居民医保,大人看门诊在社保目录内最高报销 60%。超过起付线且低于封顶线的费用,可以按比例进行报销。

5、保险公司的三个重要指标

偿付能力:保险公司可以偿还债务的能力,通俗来讲,就是保险公司有没有经济能力赔偿被保险人合同规定的保险金。

服务评级:经营满一年的人身险和财产险公司,每年都会被考评一次。按照得分的高低,保总公司的服务评级被分为A、B、C、D四大类,共10级。

SARMRA评估体系:该体系共用9个评估项目,包括基础环境(组织架构及考核等)、目标与工具(建立风险偏好体系和管理工具)以及七大风险的管理能力。9个项目的项目健全性和遵循有效性各占60%和40%的权重。

6、保险销售渠道一般有四个渠道

1)个险渠道

个险渠道就是保险公司的代理人渠道,代理人代表公司的利益,售卖公司的产品。不能量身定制,只能售卖一家公司的产品。

2)经代渠道

分为可代理多家公司产品的代理人和经纪人。保险代理人和经纪人的定义可以自己查询。经代渠道的好处是可以选择多家公司的产品,货比三家,挑选性价比更高的产品。经纪人还可以真正量身定制

3)银代渠道

在银行售卖的保险产品,大多为中短期理财产品。销售的产品一般和个险渠道是有一定的差别的。

4)电销渠道

这个渠道就包括了电话销售,网上销售。电话销售的缺点只说好的,不说坏的,都是专门的一系列话术,产品单一。网上销售最大的缺点就是客户自己挑选,但是本身就不专业,挑出来的产品最后真的好不好说不准。

建议最好还是找经代渠道的人货比三家,量身定制,这样才能买到最合适的

二、怎么辨别保险合同是否真的好

我们知道,保险合同的条款相当复杂,尤其是疾病定义,涉及到非常多的医学专业知识,是很容易出现陷阱的地方。

同样的疾病,两个保险的理赔要求截然不同!

A保险:患有严重肌营养不良症后,同时无法独立完成基本的日常生活活动3项以上,还要发生肌细胞坏死等阳性改变,保险公司才会给付保险金!

B保险:只要推测有并证实了肌营养不良症,保险公司就赔付保险金!

显然,这两个保险虽然表面上看起来都保障“严重肌营养不良症”,但B保险才是真正对我们有益的!

这只是条款中的其中一个需注意的点,

但类似这样的注意事项还非常多,

接下来,测评君就来带你一一甄别!

三、看到这样的内容,这份保险一定不能买

以保险种类中最复杂的重疾险为例,其条款可谓是山路十八弯,很多人因为不懂条款,所以容易吃亏!

测评君接下来就带你开启甄别之旅——

1.条件性理赔

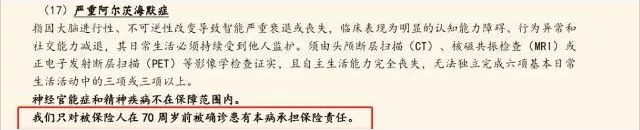

阿兹海默综合征,传说中的“老年痴呆症”。

“老年痴呆症”这个不大雅观的名字已经昭示了这个病和年龄大小的相关,年纪越大发病率越大。根据调查显示,80岁以上发病率是30%,90岁以上是50%。

然而,奇妙的是,很多保险产品对于阿尔茨海默症的疾病定义设计竟然是“只保70岁前患病的”。

“老年痴呆病”不保“老年”?

其实,很多保险条款里都有条件性理赔设计以降低理赔率,比如“冠状动脉介入手术“必须是开胸手术才能获赔,这就是保险公司的精明之处~

2.挑战认知的病种叠加

我要清楚的知道,保险产品中“加量不加价”的情况非常少见,往往疾病种类搞得越多,价格就越贵。

这也无可厚非,毕竟病种越多,要承担的理赔风险也越大。但有些产品的病种真的让你不得不服,想大声感慨一句:“这也能算两种病?”

比如某款重疾险中同的出现的5种痴呆疾病,仔细研究就会发现:血管性痴呆与脑中风后遗症基本重复;额颞叶痴呆、路易体痴呆与非阿尔茨海默所致严重痴呆基本重复。

精算师真机智,又搞出了3种可不赔钱,又可吸引客户的疾病,好棒棒哦~

3.轻症没有高发病种

重疾病种这个东西吧,少了总让人不甘心,没有安全感,其实没有必要。

要知道最高发的28种重疾已经覆盖了95%的重疾理赔,而这28种是保监会硬性规定的,每一份重疾险都会有的~

我们更应该重视轻症中的高发病种是不是都囊括了。

高发轻症主要有以下9种,如果没有这9种高发轻症,那就是隐性注意事项了:

>>恶性肿瘤——轻度;

>>不典型的急性心肌梗塞;

>>轻微脑中风;

>>冠状动脉介入手术(非开胸手术);

>>心脏辨膜介入手术(非开胸手术);

>>主动脉内手术(非开胸手术);

>>视力严重受损;

>>特定面积Ⅲ度烧伤(面积比例在10%-20%之间);

>>脑垂体瘤、脑囊肿、脑动脉瘤及脑血管瘤;

四、这样的产品才是真正值得买的!

微信扫一扫上方二维码阅读全文

公众号文章精选

/ 时间就该用在有价值的事情上 /

购买前

树立保险观念

投保规划 | 不同年龄段如何规划保险?

投保原则 | 必须知道的科学投保五大原则!

投保原则 | 这样的投保原则才正确!

保费返还 | 挑返还型还是消费型,哪个更好?

服务对比 | 从保险公司投诉率,看服务好不好!

产品匹配 | 买保险都在同一家公司好不好?

购买渠道 | 线上购买和线下购买,哪个更放心?

保险合同 | 教你辨别保险合同的那些坑!

高性价比方案推荐

保险方案 | 2019高性价比保险方案推荐!

购买中

保险购买技巧

缴费年限 | 缴费年限怎么选才不会亏?

健康告知 | 投保时,健康告知有什么小技巧?

保费豁免 | 保费豁免好不好,买保险的时候一定要选吗?

受益人 | 如何指定保险受益人?

保额规划 | 保额要买多少才合适?

轻症选择 | 重疾险的轻症数量是不是越多越好?

多次赔付 | 重大疾病险多次赔付比单次的更划算吗?

购买后

买保险后的注意事项

保险理赔 | 理赔案件发生后,应该如何去理赔?

理赔资料 | 理赔资料一般有哪些,有什么要注意的细节?

续保缴费 | 保费忘记交,保单状态会失效吗?

保单管理 | 保单自已管理,理赔时,家人不知道咋办?

理赔纠纷 | 出现理赔纠纷的正确操作流程!

保险退保 | 保险退保时要留意哪些细节?

还有实用小工具哦!

智能筛选

按疾病智能匹配

智能筛选

按疾病智能匹配 海量专家推荐

10秒钟轻松找保险

海量专家推荐

10秒钟轻松找保险 学霸说保险精选

全网性价比精选

学霸说保险精选

全网性价比精选 VIP方案定制

一对一专业服务

VIP方案定制

一对一专业服务

学霸说保险

学霸说保险 智能筛选

智能筛选

海量专家推荐

海量专家推荐

学霸说保险精选

学霸说保险精选

VIP方案定制

VIP方案定制